| Главная | О районе | Новости | Карта сайта |

Межрайонная инспекция ФНС России №8 по Республике Бурятия

Межрайонная инспекция ФНС России №8 по Республике Бурятия

Уважаемые жители Кяхтинского района!

Рад приветствовать Вас на сайте Администрации МО «Кяхтинский район»!

Социальная политика государства направлена на самые насущные ценности людей: здоровье человека, его воспитание и образование, обеспечение его прав на достойную жизнь в доступном комфортном жилье. В реализации этих направлений немалая роль отведена и налоговой службе. Межрайонная ИФНС России №8 по Республике Бурятия, выполняя поставленные перед налоговыми органами задачи, делает все возможное для обеспечения доходов в бюджет страны, региона и каждого муниципального образования, вносит свой вклад в развитие экономики и социальной сферы района.

С уважением, начальник Межрайонная ИФНС России №8 по Республике Бурятия Загороднова Ирина Ивановна

Юридический адрес: 671160, г. Гусиноозерск, ул. Степная, 17, а.

Начальник: Загороднова Ирина Ивановна

Приемная: 8 (30145) 43-6-87

Телефон "справочной службы": 8 (30145) 43-1-15

Телефон доверия: 8 (30145) 42-9-28

Факс: 8 (30145) 43-6-87

Администрирование НДФЛ 8(30145) 44-247

Администрирование имущественных налогов: 8(30145) 44-247

Территориально-обособленное рабочее место (ТОРМ) по Джидинскому району 0304

671920, с. Петропавловка,ул. Ленина, д. 125. Телефон: +7 (30134) 41-9-86

Территориально-обособленное рабочее место (ТОРМ) по Закаменскому району 0307

671950, г. Закаменск, ул. Крупской, д. 25. Телефон: +7 (30137) 45-5-36

Территориально-обособленное рабочее место (ТОРМ) по Кяхтинскому району 0312

671840, г. Кяхта, ул. Чикойская, д. 9. Телефон: +7 (30142) 91-5-33

|

|

Время работы инспекции |

Время работы операционного зала |

Время работы ТОРМов |

|

пн. |

08.00-17.30 |

09.00-18.00, без перерыва |

08.00-17.30 (обед с 12.00 до 13.30) |

|

вт |

08.00-17.30 |

09.00-20.00, без перерыва |

08.00-17.30 (обед с 12.00 до 13.30) |

|

ср |

08.00-17.30 |

09.00-18.00, без перерыва |

08.00-17.30 (обед с 12.00 до 13.30) |

|

чт |

08.00-17.30 |

09.00-20.00, без перерыва |

08.00-17.30 (обед с 12.00 до 13.30) |

|

пт |

08.00-16.30 |

09.00-16.45, без перерыва |

08.00-16.30 (обед с 12.00 до 13.30) |

|

сб |

|

1-я и 3-я субботы месяца с 10.00 до 15.00. |

|

|

Реквизиты инспекции |

|

|

Код ИФНС |

0318 |

|

Наименование |

Межрайонная инспекция Федеральной налоговой службы №3 по Республике Бурятия |

|

ИНН |

0318000355 |

|

КПП |

031801001 |

|

Получатель платежа |

УФК по Республике Бурятия (МРИ ФНС России №3 по Республике Бурятия) |

|

Банк получателя |

ГРКЦ НБ РЕСП. БУРЯТИЯ БАНКА РОССИИ |

|

БИК |

048142001 |

|

Счет № |

0101810600000010001 |

Наши сервисы

Личный кабинет налогоплательщика физического лица

Сервис позволяет получать актуальную информацию о задолженности по налогам перед бюджетом, о суммах начисленных и уплаченных налоговых платежей, об объектах собственности, контролировать состояние расчетов с бюджетом, получать и распечатывать налоговые уведомления и квитанции на уплату налогов, осуществлять оплату, заполнять налоговую декларацию 3-НДФЛ в режиме онлайн, направлять декларацию 3-НДФЛ в налоговый орган, подписанную ЭП налогоплательщика, отслеживать статус камеральной проверки декларации 3-НДФЛ, обращаться в налоговые органы без личного визита.

Личный кабинет налогоплательщика юридического лица

Сервис позволяет получать актуальную информацию о задолженности по налогам перед бюджетом, о суммах начисленных и уплаченных налоговых платежей, о наличии переплат, невыясненных платежей; контролировать состояние расчетов с бюджетом; составлять и направлять в налоговые органы заявления на уточнение платежа, заявления о зачете/возврате переплаты; получать справки о состоянии расчетов с бюджетом, об исполнении обязанности по уплате налогов и других обязательных платежей, акты сверки.

Сервис предоставляет возможность оценить работу налоговых органов.

С другими сервисами Федеральной налоговой службы Вы можете на сайте ФНС России www.nalog.ru

НОВОСТИ, ПРЕСС-РЕЛИЗЫ

Что такое фиксированный платеж?

Фиксированный платеж оплачивают индивидуальные предприниматели. Он включает в себя взнос на обязательное пенсионное (ОПС) и медицинское страхование (ОМС). В 2018 г. платеж составлял 32 385 руб.. в том числе ОПС - 26 545 руб. и ОМС - 5 840 руб.; в 2019 г. - 36 238 руб., в том числе ОПС - 29 354 руб. и ОМС - 6 884 руб.

Срок уплаты фиксированного платежа за 2018 г. - не позднее 09.01.2019, за 2019 г. необходимо оплатить не позднее 31.12.2019. Оплачивая фиксированные платежи частями в течение года (ежеквартально) налогоплательщик имеет право на уменьшение исчисленной суммы налога.

Дополнительный взнос на ОПС в размере 1% с исчисляется с доходов, превышающих 300 000 руб. Доходами считаются:

Дополнительный взнос ограничен максимальной величиной.

Максимальная величина дополнительного взноса (1%) за 2018 г. - 185 815 руб., за 2019 г. г. - 212 360 руб.

Максимальная сумма взносов на ОПС для тех кто не представил налоговую отчетность за 2018г. – 212360руб., за 2019г. – 234832 руб.

Срок уплаты дополнительного взноса за 2018 г. - не позднее 01.07.2019, за 2019 г. - не позднее 01.07.2020 (п. 2 ст. 432 НК РФ).

Проблемы которых могло бы не быть

Государство делает многое для того, чтобы платить налоги было просто и удобно. Особенно наглядно это видно на примере имущественных налогов для физических лиц, где все процедуры просты и понятны на всех этапах - от начисления налогов до погашения задолженности, если такая возникнет.

Для юридических лиц и ИП процедура уплаты налогов конечно более сложна. Необходимо самостоятельно исчислить сумму налога, подать в налоговый орган в установленные сроки отчётность и уплатить сумму налога. С другой стороны, как правило, у юридических лиц и ИП в штате есть работники, которые как раз занимаются этой работой. Небольшие организации и ИП прибегают к помощи третьих лиц.

При таких обстоятельствах, весьма удивительным кажется тот факт, что у в Бурятии только за прошедший год было свыше 12 тысяч случаев, когда отдельные налогоплательщики представили налоговую (бухгалтерскую) отчётность с опозданием, или, что ещё хуже, и вовсе её не представили. В Бурятии зарегистрировано немногим более 40 тыс. индивидуальных предпринимателей и юридических лиц, и при данном раскладе количество таких нарушений выглядит несоразмерно большим.

Подобные действия со стороны налогоплательщика влекут за собой ответные действия со стороны налоговых органов. Если налоговая отчётность не представлена в срок, то налоговый орган обязан приостановить нарушителю операции по счетам в банках. Если налогоплательщик и после этого не устранит свои нарушения, придет черед штрафных санкций.

Надо знать, что законодательством помимо налоговой ответственности, предусмотрена ещё и административная ответственность для должностных лиц. Проще говоря, за одно нарушение есть риск заплатить дважды: налоговые санкции заплатит предприятие, а административный штраф – его должностное лицо.

Таким образом, из-за оплошности собственных должностных лиц, руководителей или бухгалтеров, предприятие несёт ущерб - нарушается нормальная хозяйственная деятельность, страдает деловая репутация, под угрозой оказывается заключение и исполнение сделок. Причем по признанию отдельных руководителей, порой они даже и не знают, что их бухгалтера позволяют себе нарушить сроки сдачи отчетности.

Поэтому предприниматели, руководители, а в первую очередь бухгалтеры должны понимать – все в их руках. Будет соблюдена налоговая дисциплина – не будет налоговых санкций. И наоборот, налоговых санкций не будет, если не будет налоговых нарушений.

Налоговая служба проводит 21 марта в 10 час. семинар в Республиканском бизнес-инкубаторе (ул. Бабушкина,14А.) по темам: специальные налоговые режимы,

6- НДФЛ, 2-НДФЛ, новый порядок применения ККТ. Тел.44-18-64

Срок представления декларации по налогу на имущество организаций за 2018 год- не позднее 1 апреля 2019. Тел. 8-800-222-2-222.

Налоговая служба напоминает физическим лицам о представлении не позднее 30 апреля декларации 3-НДФЛ по доходам 2018 года от продажи имущества, транспорта в собственности менее 5 лет. Тел. 8-800-222-2-222

Налоговая служба напоминает физическим лицам о представлении не позднее 30 апреля декларации 3-НДФЛ по доходам, полученным в 2018 в виде выигрышей, призов и подарков, а также по доходам, полученным от сдачи в аренду движимого или недвижимого имущества. Тел. 8-800-222-2-222.

Сервис «Налоговый калькулятор по расчету налоговой разгрузки» размещен сайте ФНС России по электронному адресу https:pb.nalog.ru/calculator.html

За непредставление налоговой отчетности в установленный законом срок -штраф не менее 1000 руб., за каждый непредставленный (несвоевременно представленный) документ - штраф в размере 200 рублей.

Налоговая служба информирует, что с 01.01.2019 необходимо использовать ККТ с форматом фискальных документов версии 1,05.

Как стать плательщиком налога на профессиональной доход смотрите на главной странице сайта ФНС России www.nalog.ru.

Обратиться с заявлением о предоставлении льготы по имущественным налогам можно в любой налоговый орган, в т.ч. через личный кабинет налогоплательщика.

Тел.8-800-222-2-222.

Не стоит удивляться.

Применение налоговых санкций по отношению к налогоплательщикам является достаточно обыденным явлением, от которого не застрахован никто. Рейтинг наиболее часто встречающихся административных взысканий возглавляет штраф за несвоевременную сдачу декларации.

Любой бухгалтер знает, что за несвоевременное представление декларации оштрафуют организацию. Но для некоторых становится неприятным сюрпризом, когда за это же нарушение наказывают и самого бухгалтера. На самом деле удивляться тут нечему. Ведь привлечение к ответственности организации не освобождает от административной ответственности ее должностных лиц.

Административная ответственность за несвоевременное представление налоговых деклараций, а также сведений, необходимых для осуществления налогового контроля предусмотрена статьями 15.5 и 15.6 Кодекса об административных правонарушениях. Нарушение установленных законом сроков подачи налоговых деклараций, а также сведений, необходимых для осуществления налогового контроля в инспекцию по месту учета, влечет наложение административного штрафа на должностных лиц в размере от трехсот до пятисот рублей.

Административная ответственность может применяться исключительно к должностным лицам. Чаще всего это руководитель организации или главный бухгалтер.

Протокол об административном правонарушении направляется на рассмотрение мировому судье.

Если судья сочтет вас все-таки виновным, он вынесет постановление о назначении административного наказания.

Штраф необходимо заплатить по реквизитам, указанным в постановлении, не позднее 60 дней со дня со дня вступления постановления в законную силу. Если не уплатить штраф вовремя, то взысканием штрафа займутся приставы. Неуплата административного штрафа в срок, предусмотренный Кодексом Российской Федерации об административных правонарушениях, влечет наложение административного штрафа в двукратном размере суммы неуплаченного административного штрафа, но не менее одной тысячи рублей.

Какую сумму за обязательное пенсионное страхование должны платить ИП

Индивидуальные предприниматели обязаны платить страховые взносы на обязательное пенсионное страхование за самого себя.

Здесь налоговым кодексом установлен дифференцированный подход к определению суммы страховых взносов, в зависимости от размера их дохода.

Если величина дохода ИП за год не превышает 300 000 рублей, страховой взнос установлен в следующем фиксированном размере: за 2018 - 26 545 руб., за 2019 - 29 354 руб., за 2020 - 32 448 рублей (письмо Минфина России № 03-15-07/8369 от 12.02.2018).

Если же величина дохода ИП за год превысит 300 000 рублей, тогда помимо фиксированного размера страхового взноса надо будет доплатить 1 процент от суммы дохода ИП, превышающего 300 тыс. руб. за расчетный период.

Некоторые предприниматели пытаются истолковать эту норму в свою пользу, например, вместо суммы годового дохода они берут чистую прибыль (то есть доходы минус расходы), и на основании того, что полученная сумма не превышает 300 тыс. руб., уплачивают страховой взнос в фиксированном размере. При этом они ссылаются на постановление Конституционного Суда Российской Федерации № 27-П от 30.11.2016, упуская из виду, что данное постановление относится только к ИП, применяющим общую систему налогообложения, то есть в отношении тех ИП, которые уплачивают налог на доходы физических лиц.

Налоговый кодекс, и эта позиция подтверждена актуальной судебной практикой, определяет разный порядок исчисления страховых взносов по общему режиму налогообложения и для упрощенной системы налогообложения.

Индивидуальным предпринимателям, а также юристам, оказывающим консалтинговые услуги для ИП, необходимо ознакомиться с этим постановлением, а также с судебной практикой, которая складывается по этому вопросу в целом по России. В 2018 году по данным вопросам вступили в законную силу следующие решения судов: Арбитражный суд Псковской области – дело № А52-3885/2018, № А52-4393/2018, Арбитражный суд Новгородской области – дело № А44-7547/2018, Арбитражный суд Московской области – дело № А41-64507/2018, Арбитражный суд Тамбовской области – дело № А64-7586/2018, Арбитражный суд Республики Тыва – дело № А69-2809/2018, Арбитражный суд Саратовской области – дело № А57-16994/2018 и другие.

Также необходимо ознакомится с судебной практикой, изложенной в решении Верховного Суда Российской Федерации от 08.06.2018 по делу АКПИ18-273, определении Апелляционной коллегии Верховного Суда Российской Федерации от 11.09.2018.

Знание судебной практики по этому вопросу позволит предпринимателям избежать ненужных временных и финансовых затрат на судебные тяжбы.

Как бесплатно получить услуги по государственной регистрации и сведения из ЕГРЮЛ/ЕГРИП

Все больше и больше людей предпочитают получать различные государственные услуги через интернет. Причины подобного предпочтения очевидны – это оперативность и высокое качество получаемых услуг. Федеральная налоговая служба по праву является флагманом в этом направлении, постоянно совершенствуя свои электронные сервисы и создавая таким образом условия для прозрачного и комфортного ведения бизнеса без посещения налоговых органов.

Так с 01 января 2019 года государственная пошлина не уплачивается, если документы, необходимые для государственной регистрации юридических лиц и индивидуальных предпринимателей, вы направите в форме электронных документов. Обязательным условием при этом является наличие у юридического лица или индивидуального предпринимателя усиленной электронно-цифровой подписи (в соответствии с Федеральным законом от 29.07.2018 № 234-ФЗ).

При личном же обращении в регистрирующий орган или при подаче электронной заявки без ЭЦП размер и порядок уплаты госпошлины сохраняются.

Бесплатно получить сведения из ЕГРЮЛ/ЕГРИП можно с помощью сервиса «Риски бизнеса: Проверь себя и контрагента» на сайте ФНС России www.nalog.ru. Данный сервис позволит вам бесплатно получить сведения из ЕГРЮЛ/ЕГРИП о конкретном юридическом лице, либо индивидуальном предпринимателе (главе КФХ) в виде выписки в форме электронного документа, подписанного усиленной квалифицированной электронной подписью Федеральной налоговой службы. Выписка формируется на текущую дату, сведения в сервисе актуализируются ежедневно.

Также на сайте ФНС России реализован новый сервис «Запрос о направлении информации о факте представления в налоговый орган документов при государственной регистрации юридического лица или индивидуального предпринимателя», который предоставляет возможность узнать информацию о факте представления в налоговый орган документов на государственную регистрацию конкретного индивидуального предпринимателя или юридического лица. Ответ вы получите на указанный вами адрес электронной почты

Новые возможности для оценки своих рисков в бизнесе предоставляет сервис «Прозрачный бизнес». Этот сервис позволяет получить комплексную информацию о контрагенте.

Сервис содержит идентификационные реквизиты организаций, сведения об основном виде деятельности и уставном капитале организаций, сведения об адресе организации и наличии информации о недостоверности указанного адреса, сведения о наличии недостоверных сведений об органах управления организаций, сведения о многократном участии органов управления организаций в других компаниях, сведения о включении организации в реестр субъектов МСП, сведения о публикации сообщений в журнале «Вестник государственной регистрации». Используя этот сервис, вы повысите защищенность своего бизнеса при выборе контрагентов компании.

Консультацию по электронным сервисам Вы можете получить по Единому телефону Контакт-центра ФНС России: 8-800-222-22-22.

Идет декларационная кампания 2019!

Жители Бурятии знают, что первые четыре месяца года – это время, когда надо задекларировать свои доходы. Граждан, у которых возникает такая обязанность, в Бурятии не так уж и мало. Так, в прошлом году в Бурятии подали свыше 50 тысяч деклараций о доходах физических лиц.

Напомним, что не позднее 30 апреля 2019 года представить декларацию 3-НДФЛ следует при получении:

- дохода от продажи имущества, от реализации имущественных прав;

- в дар недвижимого имущества, транспортных средств, акций, долей, паев от физических лиц, не являющихся близкими родственниками;

- доходов, полученных по различным договорам;

- дохода от выигрыша, полученного от операторов лотерей, распространителей, организаторов азартных игр;

- дохода от источников, находящихся за пределами Российской Федерации.

Задекларировать полученные в 2018 году доходы должны также индивидуальные предприниматели, нотариусы, занимающиеся частной практикой, адвокаты, учредившие адвокатские кабинеты и другие лица, занимающиеся частной практикой.

Напомним, что исчисленный в декларации налог необходимо уплатить по сроку - не позднее 15 июля 2019 года. Для граждан, которые желают лично уточнить какие-то вопросы по декларированию доходов в налоговых органах республики 4 и 5 апреля пройдут Дни открытых дверей.

Зачастую складывается такая ситуация, когда граждане не знают о своих льготах по налогам, или каков порядок получения этих льгот. Скажем, порядок получения вычетов по имущественным налогам, у многих граждан вызывает затруднения.

Подробно, об этом и, в целом, о льготах для различных категорий граждан, можно узнать на сайте ФНС России (www.nalog.ru), в разделе «Физическим лицам – Граждане платят налоги».

Вся информация там изложена простым и доступным языком, и в результате, как правило, вы получаете ответ на вопрос с которым заглянули на сайт в виде пошаговой инструкции, точно следуя которой, вы получите желаемый результат.

Если срок наступил…

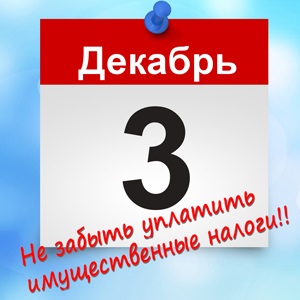

Межрайонная ИФНС России №8 по Республике Бурятия напоминает о том, что 03.12.2018г. наступил срок уплаты имущественных налогов. За несвоевременную уплату налогов ежедневно начисляются пени. Всем должникам налоговой службой направлены требования об уплате задолженности. После наступления сроков уплаты указанных в требовании, к должникам будут применены меры взыскания в соответствии со ст.48 НК РФ, а именно арест службой судебных приставов средств на счетах в банках и имущества, запрет выезда за пределы РФ.

на Едином портале государственных услуг (gosuslugi.ru) имеется возможность не только проверить, но и оплатить налоговые задолженности. Услуга доступна для всех пользователей, имеющих стандартную и подтвержденную учетные записи. При этом на портале оплата доступна в «Личном кабинете» в разделе «Поиск счетов».

Проверка правильности налоговых начислений доступна в «Личном кабинете» ФНС войти в который можно с помощью учетной записи госуслуг.

В «Личном кабинете» также можно проверить наличие неоплаченных налоговых задолженностей, а затем оплатить их; настроить уведомления о задолженностях и проверить успешность зачисления проведенных платежей.

Дополнительно проверить задолженность возможно через Сбебанк Онлайн – во вкладке «платежи» - «налоги, штрафы, пошлины» - «налоги» - «поиск и оплата налогов ФНС (поиск просроченных налогов по ИНН) либо «поиск и оплата налогов ФНС (оплата налогов по индексу документа» набрав ИНН физического лица, где есть возможность оплатить задолженность по имущественным налогам Сбербанк Онлайн.

Дополнительную информацию вы можете узнать на сайте WWW.nalog.ru

Должны ли граждане России уведомлять налоговую службы о своих заграничных счетах

Физические лица обязаны представлять в налоговый орган по месту своего учета уведомление об открытии или закрытии счетов (вкладов) и об изменении реквизитов счетов и вкладов в банках, расположенных за пределами России, а также отчеты о движении средств по таким счетам и вкладам (ст. 12 Федерального закона от 10.12.2003 № 173-ФЗ).

Это требование не касается физических лиц, срок пребывания которых за пределами России в течение календарного года в совокупности составит более 183 дней.

Уточним, что налоговым органом по месту учета для физического лица является налоговый орган по месту его жительства или месту пребывания в случае отсутствия места жительства на территории России. Если у физического лица нет места жительства (места пребывания) в России, то налоговым органом по месту учета будет налоговый орган по месту нахождения принадлежащего ему недвижимого имущества. Если в этом случае гражданину принадлежит сразу несколько объектов недвижимого имущества, то он может выбрать, где ему встать на учет - по месту нахождения одного из принадлежащих ему объектов недвижимого имущества.

Уведомить налоговые органы по месту своего учета об открытии (закрытии) всех своих счетов (вкладов) в банках, расположенных за пределами территории Российской Федерации (за исключением счетов, закрытых по состоянию на 31.12.2014) и об изменении реквизитов таких счетов (вкладов) необходимо до 1 июня календарного года, следующего за годом, в котором были совершены эти действия.

Также до 1 июня надо представлять налоговым органам по месту своего учета отчеты о движении средств по таким счетам (вкладам) за предыдущий год. Порядок представления этих отчетов установлен Правилами представления физическими лицами - резидентами налоговым органам отчетов о движении средств по счетам (вкладам) в банках за пределами территории Российской Федерации (утверждены постановлением Правительства Российской Федерации от 12.12.2015 г. № 1365).

Если вы решили закрыть свой счет или вклад в зарубежном банке, отчет представляется за период с 1 января отчетного года (или с даты открытия счета (вклада) в отчетном году) по дату закрытия счета (вклада) включительно. Вместе с ним представляется уведомление о закрытии счета (вклада) в срок, установленный частью 2 статьи 12 Закона № 173-ФЗ, то есть не позднее одного месяца со дня закрытия счета (вклада), открытого в зарубежном банке.

Если у вас возник какой-то вопрос по данной теме, требующий разъяснения, вы можете обратиться в любую налоговую инспекцию или воспользоваться интернет-сервисом «Обратиться в ФНС России», размещённым на сайте ФНС России www.nalog.ru.

УФНС России по РБ: Россия1, АТВ, Тивиком, ТРК Ариг Ус: 22-24 сентября, Радио России: 25-27 сентября;

Межрайонная ИФНС России №1 по РБ: Домашний, Ru TV, Rеn TV, Мир Бурятия: 22-24 сентября, Авторадио: 25-27 сентября, сайты МО районов: 22-29 сентября;

Межрайонная ИФНС России №2 по РБ: СТС: 22-24 сентября, Дорожное Радио:25-27 сентября, сайты МО районов: 22 -29 сентября;

Межрайонная ИФНС России №8 по РБ: Кабанское телевидение, ТК СТС, Северобайкальское телевидение, Радио Селенга, сайты МО районов: 22-29 сентября.

Срок уплаты НДС- не позднее 25 сентября. Тел. 8-800-222-2-222

Индивидуальным предпринимателям, не осуществляющим деятельность, необходимо сняться с налогового учета во избежание предъявления требований об уплате страховых взносов в фиксированном размере 27990 руб. Тел. 8-800-222-2-222

Онлайн-сервис ФНС России «Личный кабинет налогоплательщика для физических лиц» на сайте www.nalog.ru - ваш помощник в уплате налогов. Для подключения к сервису обращаться в налоговую инспекцию. Тел. 8-800-222-2-222

Не представлять декларации по НДС – это законно, если…

Организация или индивидуальный предприниматель, отчитывающиеся по традиционной системе налогообложения, не имеющие доход и имеющие доход за три предшествующих последовательных календарных месяца, в течение которых сумма выручки от реализации товаров (работ, услуг) без учета налога в совокупности не превысила два миллиона рублей, воспользуются освобождением от исполнения обязанностей налогоплательщика, предусмотренного статьей 145 НК РФ.

Для подтверждения правомерности использования льготы на основании ст. 31 НК РФ, п. 3 ст.145 НК РФ следует представить письменное уведомление и документы, подтверждающие право на освобождение от исполнения обязанностей налогоплательщика, связанных с исчислением и уплатой налога за три предшествующих последовательных календарных месяца:

1.Выписку из бухгалтерского баланса (произвольной формы с отражением выручки за каждые три предшествующих последовательных календарных месяца)

2.Выписку из книги продаж за каждые три предшествующих последовательных календарных месяца.

3.Копию отчета о внебюджетной деятельности (форма № 137,737).

4.Уведомление об использовании права на освобождение от исполнения обязанностей налогоплательщика, связанных с исчислением и уплатой налога на добавленную стоимость.

При наличии указанного пакета документов налогоплательщики освобождаются от представления налоговых деклараций и уплаты НДС

Не позднее 1 декабря – срок уплаты имущественных налогов граждан

Не позднее 1 декабря всем гражданам, имеющим землю, недвижимое имущество или личный транспорт, необходимо заплатить имущественные налоги физических лиц. Поскольку эти налоги поступают в местные бюджеты, а также в бюджет республики, заплатить эти налоги целиком и вовремя важно – это поступок, направленный на процветание нашей малой родины.

Сводные налоговые уведомления (СНУ), в которых указаны объекты налогообложения, суммы налогов, подлежащие к уплате, и сами платежки, жители Бурятии начнут получать в октябре. Лучше всего получив уведомление, оплатить налог сразу. Просрочка при уплате налога грозит пеней, которая увеличивает сумму задолженности. Так неоплаченный вовремя налог, оборачивается дополнительной нагрузкой на семейный бюджет. Такое развитие событий нередко ведет к принудительному взысканию задолженности. Служба судебных приставов имеет право на ограничение передвижения, наложения ареста на расчетные (зарплатные) счета и бесспорного взыскания с них, ареста и реализации имущества.

На 1 сентября 2017 года таких долгов накопилось на сумму 741 млн руб. Из них по налогу на имущество – 77,5 млн руб., по транспортному налогу – 414 млн руб., по земельному – 250 млн руб. И хотя общая сумма задолженности по сравнению с началом года снизилась на 17%, размер её для Бурятии все равно велик.

Самый простой способ вовремя получить сводное налоговое уведомление – это «Личный кабинет налогоплательщика». Пользователи «Личного кабинета» не получат в этом году бумажного уведомления, поскольку уведомление «садится» к ним кабинет в электронном виде автоматически, как только будет сформировано, и его можно будет распечатать вместе с платежкой. Это очень удобно – во-первых, уведомление приходит сразу, а во-вторых, исключается возможность того, что по каким-то причинам уведомление не будет доставлено, что порой случается с теми, кто получает уведомление по старинке – по почте.

Чтобы стать активным пользователем «Личного кабинета» достаточно посетить любую налоговую инспекцию с заявлением и паспортом. В инспекции заявителю вручат регистрационную карту с паролем. В течении месяца этот пароль надо будет изменить, и с этого момента пользователь «Личного кабинета» получит статус активного и сможет в полном объеме пользоваться всеми функциями «Личного кабинета». Неактивным пользователям «Личного кабинета», чтобы стать активными также придется посетить налоговый орган для восстановления пароля.

Существует еще один способ подключиться к «Личному кабинету». Зарегистрированный пользователь Портала госуслуг со своим логином и паролем (учетной записью ЕСИА) может входить в свой «Личный кабинет». Правда, надо учесть, что авторизация в «Личном кабинете» возможна только для тех, кто получал реквизиты доступа на Портал госуслуг лично в одном из мест присутствия оператора ЕСИА (МФЦ, Почта России и др). Учитывая стремительно растущую популярность Портала госуслуг надо признать, что это очень удобный способ подключения.

Какую сумму за обязательное пенсионное страхование должны платить ИП

Индивидуальные предприниматели обязаны платить страховые взносы на обязательное пенсионное страхование за самого себя.

Здесь налоговым кодексом установлен дифференцированный подход к определению суммы страховых взносов, в зависимости от размера их дохода.

Если величина дохода ИП за год не превышает 300 000 рублей, страховой взнос установлен в следующем фиксированном размере: за 2018 - 26 545 руб., за 2019 - 29 354 руб., за 2020 - 32 448 рублей (письмо Минфина России № 03-15-07/8369 от 12.02.2018).

Если же величина дохода ИП за год превысит 300 000 рублей, тогда помимо фиксированного размера страхового взноса надо будет доплатить 1 процент от суммы дохода ИП, превышающего 300 тыс. руб. за расчетный период.

Некоторые предприниматели пытаются истолковать эту норму в свою пользу, например, вместо суммы годового дохода они берут чистую прибыль (то есть доходы минус расходы), и на основании того, что полученная сумма не превышает 300 тыс. руб., уплачивают страховой взнос в фиксированном размере. При этом они ссылаются на постановление Конституционного Суда Российской Федерации № 27-П от 30.11.2016, упуская из виду, что данное постановление относится только к ИП, применяющим общую систему налогообложения, то есть в отношении тех ИП, которые уплачивают налог на доходы физических лиц.

Налоговый кодекс, и эта позиция подтверждена актуальной судебной практикой, определяет разный порядок исчисления страховых взносов по общему режиму налогообложения и для упрощенной системы налогообложения.

Индивидуальным предпринимателям, а также юристам, оказывающим консалтинговые услуги для ИП, необходимо ознакомиться с этим постановлением, а также с судебной практикой, которая складывается по этому вопросу в целом по России. В 2018 году по данным вопросам вступили в законную силу следующие решения судов: Арбитражный суд Псковской области – дело № А52-3885/2018, № А52-4393/2018, Арбитражный суд Новгородской области – дело № А44-7547/2018, Арбитражный суд Московской области – дело № А41-64507/2018, Арбитражный суд Тамбовской области – дело № А64-7586/2018, Арбитражный суд Республики Тыва – дело № А69-2809/2018, Арбитражный суд Саратовской области – дело № А57-16994/2018 и другие.

Также необходимо ознакомится с судебной практикой, изложенной в решении Верховного Суда Российской Федерации от 08.06.2018 по делу АКПИ18-273, определении Апелляционной коллегии Верховного Суда Российской Федерации от 11.09.2018.

Знание судебной практики по этому вопросу позволит предпринимателям избежать ненужных временных и финансовых затрат на судебные тяжбы.

Межрайонная ИФНС России №8 по Республике Бурятия

Остался последний этап.

Обязательное применение ККТ с 01.07.2019 года наступает для следующих категорий налогоплательщиков:

организации и индивидуальные предприниматели на ЕНВД и ПСН вне сферы розничной торговли и общепита;

индивидуальные предприниматели на ЕНВД И ПСН в сфере розничной торговли и общепита без наемных работников;

организации и индивидуальные предприниматели, оказывающие услуги населению;

организации и индивидуальные предприниматели, осуществляющие безналичные расчет с физическими лицами;

индивидуальные предприниматели без наемных работников, осуществляющие торговлю с использованием торговых автоматов.

Обращаем внимание – индивидуальные предприниматели, применяющие ЕНВД и ПСН, которые зарегистрируют онлайн-кассы до 01 июля 2019 года могут получить налоговый вычет (компенсировать часть затрат на установку кассы) в размере не более 18 000 рублей на каждый экземпляр кассы.

Подробная информация применения ККТ размещена на сайте ФНС России (www.nalog.ru) в разделе «Новый порядок применения контрольно-кассовой техники».

Срок представления расчета по страховым взносам за 2018 –не позднее 30.01.2019

Срок представления деклараций по транспортному и земельному налогам организаций – не позднее 1 февраля.

Сообщите о своих зарубежных активах и счетах в налоговый орган до 28.02.2019

Налоговая служба напоминает физическим лицам о представлении не позднее 30 апреля декларации 3-НДФЛ по доходам 2018 года от продажи имущества, транспорта в собственности менее 5 лет. Тел. 8-800-222-2-222

Обратиться с заявлением о предоставлении льготы по имущественным налогам можно в любой налоговый орган, в т.ч. через личный кабинет налогоплательщика.

Тел.8-800-222-2-222.

Новые льготы по налогам: кто имеет на них право?

В начале года полезно будет напомнить гражданам о новых льготах по имущественным налогам физических лиц.

28 декабря 2017 года федеральным законом № 436-ФЗ был введен налоговый вычет, уменьшающий земельный налог на величину кадастровой стоимости 600 кв. м площади земельного участка. Он будет применяться при расчете земельного налога за 2018 год.

Поясним – если площадь участка составляет не более 6 соток – налог взыматься не будет, а если площадь участка превышает 6 соток – налог будет рассчитан за оставшуюся площадь.

Вычет применяется для категорий лиц, указанных в п. 5 ст. 391 Налогового кодекса Российской Федерации (Герои Советского Союза, Российской Федерации, инвалиды I и II групп, инвалиды с детства, дети-инвалиды, ветераны Великой Отечественной войны и боевых действий и т.д.), а также для пенсионеров.

Вычет применяется для одного земельного участка по выбору «льготника» независимо от категории земель, вида разрешенного использования и местоположения земельного участка. Напомним, что при непредставлении в налоговый орган налогоплательщиком, имеющим право на применение вычета, уведомления о выбранном земельном участке, вычет предоставляется в отношении одного земельного участка с максимальной исчисленной суммой налога.

Лицам, которые только в 2018 году приобрели статус «льготной» категории (например, стали пенсионерами, ветеранами боевых действий и т.п.), для того чтобы налоговый орган обязательно учел их право на вычет при расчете земельного налога за 2018 год, имеет смысл обратиться с заявлением о предоставлении данного вычета в любую налоговую инспекцию.

Еще одно нововведение начнёт действовать в 2020 году, когда при расчете имущественных налогов физлиц за 2019 год, согласно Федеральному закону № 378-ФЗ от 30.10.2018, начнут действовать новые налоговые льготы для граждан предпенсионного возраста. Эта мера призвана обеспечить дополнительные социальные гарантии гражданам, которых затронет запланированное с 2019 г. поэтапное повышение пенсионного возраста, в том числе в случае назначения социальной пенсии или досрочного выхода на пенсию.

Закон предусматривает сохранение предоставляемых до 01.01.2019 пенсионерам федеральных льгот при налогообложении недвижимости, которые с 01.01.2019 попадают в категорию «предпенсионного возраста», т.е. соответствующих условиям назначения пенсии, установленным в соответствии с законодательством РФ действующим на 31.12.2018.

Согласно закону, указанные лица с 2019 г. будут иметь право на льготы по земельному налогу в виде налогового вычета на величину кадастровой стоимости 6 соток (ст. 391 НК РФ) и по налогу на имущество физлиц в виде освобождения от уплаты по одному объекту определённого вида (ст. 407 НК РФ).

Для использования права на льготы за налоговый период 2019 года лицам предпенсионного возраста в течение 2019 года целесообразно обратиться в любую налоговую инспекцию с заявлением о предоставлении налоговой льготы, указав в нём документы-основания, выданные ПФР.

Кто должен декларировать доходы в 2019 году

Налог на доходы физических лиц (НДФЛ) удерживается с заработной платы. Но в ряде случаев физические лица должны самостоятельно рассчитать сумму налога и подать в налоговый орган декларацию по налогу на доходы физических лиц (форма 3-НДФЛ).

В этом и заключается суть ежегодно стартующей в январе декларационной кампании.

Не позднее 30 апреля 2019 года представить декларацию 3-НДФЛ следует при получении:

- дохода от продажи имущества (например, квартиры, находившейся в собственности менее минимального срока владения), от реализации имущественных прав;

- в дар недвижимого имущества, транспортных средств, акций, долей, паев от физических лиц, не являющихся близкими родственниками;

- вознаграждения от физических лиц и организаций, не являющихся налоговыми агентами, на основе заключенных договоров и договоров гражданско-правового характера, включая доходы по договорам имущественного найма или договорам аренды любого имущества;

- выигрыша от операторов лотерей, распространителей, организаторов азартных игр, проводимых в букмекерской конторе и тотализаторе – в сумме до 15000 руб., а также от организаторов азартных игр, не относящихся к букмекерским конторам и тотализаторам;

- дохода от источников, находящихся за пределами Российской Федерации.

Задекларировать полученные в 2018 году доходы должны также индивидуальные предприниматели, нотариусы, занимающиеся частной практикой, адвокаты, учредившие адвокатские кабинеты и другие лица, занимающиеся частной практикой.

Исчисленный в декларации налог необходимо уплатить по сроку - не позднее 15.07.2019.

На граждан, представляющих декларацию 3-НДФЛ за 2018 год исключительно с целью получения налоговых вычетов по НДФЛ, установленный срок подачи декларации (30.04.2019) – не распространяется. Такие декларации можно представить в течение всего года. Но если гражданин заявит в налоговой декларации за 2018 год как доходы, подлежащие декларированию, так и право на налоговые вычеты, то он обязан представить эту декларацию не позднее 30 апреля 2019 года.

Подробную информацию о декларировании доходов, а также о том, как можно заполнить декларацию с помощью программы «Декларация» или сервиса «Личный кабинет налогоплательщика», в общем, всю информацию по этому вопросу, вплоть до способов уплаты налога, можно найти на сайте ФНС России (www.nalog.ru) разделе «Физические лица – Граждане платят налоги – Доходы».

В этом году жители республики, в связи с декларированием доходов, нередко интересуются, как будут платить налог со своих доходов самозанятые граждане. Здесь, прежде всего надо сказать, что налог на профессиональный доход — это не дополнительный налог, а новый специальный налоговый режим, и поэтому к декларированию доходов этот вопрос отношения не имеет. На этот налоговый режим можно перейти добровольно, но пока что только в четырех регионах России: Москве, Московской области, Калужской области и Республике Татарстан. Исчерпывающую информацию об этом налоговом режиме можно также найти на сайте ФНС России в разделе «Как стать плательщиком налога на профессиональный доход?»

Кому положена льгота, как задекларировать доходы, зарубежные активы – если хочешь узнать об этом, загляни на сайт налоговой службы

Современное общество – это мир динамично изменяющихся экономических реалий. Поэтому нет ничего удивительного в том, что процесс налогового администрирования также изменяется. Рассмотрим несколько существенных моментов, актуальных на начало 2019 года.

Суть вычета проста: налог будет рассчитан за площадь, оставшуюся после вычета 6 соток. Таким образом, если площадь участка составляет не более 6 соток – налог взыматься не будет.

Вычет применяется для категорий лиц, указанных в п. 5 ст. 391 Налогового кодекса Российской Федерации (Герои Советского Союза, Российской Федерации, инвалиды I и II групп, инвалиды с детства, дети-инвалиды, ветераны Великой Отечественной войны и боевых действий и т.д.), а также для пенсионеров.

Подробно, об этом и, в целом, о льготах для различных категорий граждан, можно узнать на сайте ФНС России (www.nalog.ru), в разделе «Физическим лицам – Граждане платят налоги».

Подробная информация по этому вопросу содержится в Информационной брошюре для владельцев зарубежных активов, которая размещена на сайте ФНС России, в разделе «Электронные брошюры ФНС России» (https://www.nalog.ru/rn77/about_fts/brochure/).

О том, как оплатить задолженность по налогам, какую ответственность несут граждане за несвоевременную уплату налогов, подробно рассказано в разделе «Где узнать свою задолженность/переплату», точка входа в который находится на главной странице сайта ФНС России.

О том, кто должен декларировать свои доходы, как подать декларацию, другие вопросы по уплате подоходного налога – вся актуальная и полная информация по этой теме содержится на сайте ФНС России, в разделе «Физическим лицам – Граждане платят налоги – Доходы».

Отметим, что вся информация на сайте ФНС России изложена простым и доступным языком. Там можно получить ответ на практически любой интересующий вас вопрос по налогам или пошаговую инструкцию, что надо делать в вашей ситуации.

Информирование и консультирование.

В чем разница?

Обязанность предоставления услуг по бесплатному информированию возложена на налоговые органы, порядок информирования определен административным регламентом ФНС № 99н от 02.07.2012 . В соответствии с регламентом к бесплатному информированию относятся услуги: публичное информирование, индивидуальное информирование на основании запросов, информирование об исполнении обязанности и о состоянии расчетов с бюджетом, прием деклараций.

В последнее время отмечается увеличение количества обращений налогоплательщиков по вопросу предоставления консультационных услуг, заполнения за заявителей налоговых деклараций (расчетов) и так далее.

Законодательством Российской Федерации не предусмотрено предоставление налоговыми органами консультационных услуг.

Налогоплательщикам необходимо иметь ввиду, что ответы налоговых органов на запросы налогоплательщиков в рамках предоставления услуги по бесплатному информированию не являются нормативными правовыми актами, не влекут изменений правового регулирования налоговых отношений, не содержат норм, влекущих юридические последствия для неопределенного круга лиц и носят информационный характер.

Опоздавшим помогут в МФЦ

Получить квитанцию на оплату задолженности по имущественным налогам, налогоплательщикам опоздавшим оплатить налоги своевременно, можно в МФЦ по месту жительства.

3 декабря истек срок уплаты имущественных налогов физических лиц. При несвоевременной уплате налогов начисляются пени за каждый день просрочки. Тел. 8-800-222-2-222

Граждане! Задолженность по имущественным налогам может довести до принудительного взыскания долгов, ограничения выезда за рубеж.

Налоговая служба сообщает, что с 1 января 2019 года освобождены от уплаты госпошлины юридические лица и ИП, подавшие документы на госрегистрацию в электронном виде.

Налоговая служба рекомендует представлять отчётность в электронном виде по телекоммуникационным каналам связи (ТКС). Тел. 8-800-222-2-222.

На главной странице сайта ФНС России www.nalog.ru размещен новый порядок применения контрольно-кассовой техники. Тел. 8-800-222-2-222.

Вниманию индивидуальных предпринимателей, не ведущим деятельность! Во избежание образования задолженности по страховым взносам налоговая служба рекомендует сняться с учета.

Как не платить госпошлину на законных основаниях

С 1 января 2019 года госпошлину за регистрацию юридического лица или индивидуального предпринимателя платить не нужно, если документы направляются в электронной форме. Эта норма введена Федеральным законом от 29.07.2018 N 234-ФЗ, который внес поправки в статью 333.35 Налогового кодекса Российской Федерации. Теперь, с Нового года, государственная пошлина не должна уплачиваться, если в налоговый орган документы, необходимые для государственной регистрации юридических лиц и индивидуальных предпринимателей, направлены в форме электронных документов. При этом обязательным условием является наличие у юридического лица или индивидуального предпринимателя усиленной электронной цифровой подписи (ЭЦП).

Тем самым налоговая служба побуждает предпринимательское сообщество к использованию электронных сервисов и расширению сферы бесконтактного взаимодействия.

Напомним, что сейчас государственная пошлина уплачивается в следующих размерах:

- в случае государственной регистрации юридических лиц - 4 000 руб.;

- в случае внесения изменений в учредительные документы, а также в случае ликвидации компании вне процедуры банкротства - 800 руб.;

- в случае государственной регистрации ИП - 800 руб.;

- в случае прекращения деятельности ИП - 160 руб.

Таким образом, подав на регистрацию документы в электронной форме, организации и предприниматели смогут прилично сэкономить. Норма применяется как в случае направления электронных документов заявителем, так и по его просьбе нотариусом, а также МФЦ.

Подать документы на госрегистрацию в электронном виде можно на сайте налоговой службы www.nalog.ru, через сервис «Государственная регистрация юридических лиц и индивидуальных предпринимателей». Также это можно сделать через портал госуслуг, где можно подать документы на государственную регистрацию:

- физического лица в качестве индивидуального предпринимателя,

- юридического лица при его создании;

- юридического лица, создаваемого путем реорганизации.

Вообще необходимо отметить, что портал госуслуг предлагает гражданам довольно обширный перечень самых популярных услуг налоговой службы. Скажем, после 3 декабря истёк срок уплаты имущественных налогов граждан, и все суммы неуплаченные до этого срока стали задолженностью. Теперь граждане могут воспользоваться услугой «Налоговая задолженность» и оплатить свои имущественные налоги. Но им придётся учитывать, что за то время пока будет проходить платеж, будет набегать пеня.

Как можно стать руководителем подставной фирмы, ничего об этом не зная, и что за это может быть

В терминах налоговой службы «подставные лица» - это лица, которые юридически являются учредителями или входят в состав органа управления юридического лица, а по факту данные о них были внесены в Единый государственный реестр юридических лиц путем введения этих лиц в заблуждение, либо вообще без их ведома. Разумеется, «подставные лица» не участвуют в управлении юридическим лицом.

Поскольку на такой шаг, как правило, идут с неблаговидными целями, законодательством Российской Федерации предусмотрена уголовная ответственность за создание юридического лица через подставных лиц и незаконное использование документов для образования юридического лица.

Здесь сам факт регистрации юридического лица (включая смену учредителей, руководителей в данном юридическом лице) с использованием номинальных директоров, либо подставных учредителей, является основанием для привлечения к уголовной ответственности с назначением наказания в виде штрафа в размере от ста тысяч до трехсот тысяч рублей либо принудительными работами на срок до трех лет, либо лишением свободы на тот же срок.

Чаще всего, «подставные лица» - это граждане, которые соглашаются на такой шаг за денежное вознаграждение. Но в последнее время все чаще выявляются факты внесения в ЕГРЮЛ сведений о лицах без их ведома.

Механизм этого действия выглядит следующим образом. Неустановленные лица якобы от имени физических лиц обращаются в удостоверяющие центры за выдачей электронно-цифровой подписи по простой доверенности, при этом используя паспортные данные физических лиц, полученные незаконным путем (при краже, потере паспорта, при недобросовестном поведении организаций, куда предоставляются копии паспортных данных при предоставлении различного рода услуг и т.д.). Потом при подаче документов на государственную регистрацию в электронном виде используется эта фиктивная электронно-цифровая подпись.

Поэтому в случае потери (кражи) паспорта необходимо сразу заявить об этом в правоохранительные органы. Необходимо быть внимательным с предоставлением своих паспортных данных в различные организации.

Помните, что в случае утечки паспортных данных, на вас могут зарегистрировать подставную фирму. И тогда на вас без вашего ведома будет возложена ответственность руководителя, и вам придется доказывать, что вы не имеете никакого отношения к этой подставной фирме.

Если опоздали оплатить налоги

С началом зимы истёк срок уплаты имущественных налогов.

До Нового года осталось совсем немного, и тем гражданам, кто не успел уплатить свои налоги и хочет войти в 2019 год без груза налоговой задолженности, надо поторопиться.

Тем более, что теперь каждый день сумма их задолженности растет, поскольку за уплату налогов с опозданием Налоговым кодексом РФ предусмотрены пени. Пеня начисляется за каждый календарный день просрочки, начиная со следующего за установленным законодательством днём уплаты налога, то есть со 02.12.2017. Размер пени рассчитывается как произведение суммы налога на 1/300 ставки рефинансирования за 1 день просрочки (ставка Центробанка на сегодняшний день составляет 7,5%).

Узнать сумму задолженности можно разными способами.

Самый удобный, достоверный и быстрый способ – это воспользоваться Личным кабинетом налогоплательщика. Там можно сформировать платёжные документы по задолженности, как по налогу, так и по пене.

Многие граждане, уплачивая налоги по сводному налоговому уведомлению после истечения срока уплаты, забывают о пене. Уведомление посылается задолго до декабря, и, естественно, пеня там не отражена.

Многие граждане смотрят свои налоговые обязательства на портале госуслуг. Очень многих вводит в заблуждение то обстоятельство, что до 3 декабря на портале не отражались начисленные суммы налога, поскольку до истечения срока уплаты они задолженностью не являлись. Такие граждане считают, что раз на портале госуслуг ничего нет, то, значит, им никакие налоги платить не надо. Однако после 3 декабря на портале у таких граждан отразилась сумма задолженности, в которую входят и налог, и пеня.

Конечно, остаётся в силе классический способ уточнения задолженности – личный визит в налоговую инспекцию. Укажем, что по телефону такие сведения Налоговым кодексом РФ давать запрещено, во избежание разглашения конфиденциальной информации.

Помимо начисления пени, налоговыми органами после истечения срока уплаты направляются требования (ст. 69 НК РФ) с установлением добровольного срока уплаты. В случае не исполнения требования, подаётся заявление в суд о выдаче судебного приказа. Далее приказ направляется на исполнение в банк для списания денежных средств со счета, работодателю, чтобы удержать сумму долга с зарплаты или на принудительное исполнение в службу судебных приставов.

Здравый смысл подсказывает, что не стоит доводить дело до такого исхода. Лучше всего, пока сумма пени ещё невелика, исполнить свой гражданский долг и погасить задолженность.

Внимание налогоплательщикам ЕСХН !

В соответствии с ФЗ от 27.11.2017 № 335-ФЗ с 01.01.2019 плательщики ЕСХН признаются плательщиками НДС. При этом в соответствии с п. 1 ст.145 НК РФ наделяются правом на освобождение от уплаты НДС при соблюдении определенных условий.

Для получения освобождения с 1 января 2019 года необходимо предоставить в налоговый орган по месту учета письменное уведомление в срок не позднее 20 января 2019 года.

Представления документов, подтверждающих право на продление освобождения, не требуется.

Налогоплательщики, воспользовавшиеся правом на освобождение, не смогут отказаться от этого освобождения в дальнейшем, кроме случаев, если право на освобождение ими будет утрачено. (п. 4 ст. 145 НК РФ).

В случае утраты, повторно реализовать право на освобождение от уплаты НДС возможности не будет. (п. 5 ст. 145 НК РФ).

Более подробную информацию можно получить на сайте налоговой службы nalog.ru.

Руководителям юридических лиц, индивидуальным предпринимателям

Межрайонная инспекция Федеральной налоговой службы № 8 по Республике Бурятия сообщает, что с 1 января 2019 года вступает в силу Федеральный закон от 29.07.2018 № 234-ФЗ, из положений которого следует, что государственная пошлина при регистрации юридических лиц и индивидуальных предпринимателей не уплачивается в случаях направления в регистрирующий орган документов, необходимых для государственной регистрации, в форме электронных документов.

В соответствии с позицией Министерства финансов Российской Федерации, государственная пошлина за государственную регистрацию юридического лица, за государственную регистрацию изменений, вносимых в учредительные документы юридического лица, за государственную регистрацию ликвидации юридического лица, за государственную регистрацию физического лица в качестве индивидуального предпринимателя, за государственную регистрацию прекращения физическим лицом деятельности в качестве индивидуального предпринимателя не должна уплачиваться в случае направления в регистрирующий орган документов, необходимых для совершения указанных юридически значимых действий, в форме электронных документов через многофункциональный центр или нотариусом.

Что делать, если не успел вовремя уплатить имущественные налоги

3 декабря истёк срок уплаты имущественных налогов граждан.

Теперь для граждан, не успевших произвести уплату налогов, каждый день растёт сумма их задолженности, поскольку за уплату налогов с опозданием Налоговым кодексом РФ предусмотрены пени. Пеня начисляется за каждый календарный день просрочки, начиная со следующего за установленным законодательством днём уплаты налога, то есть с 03.12.2018. Размер пени рассчитывается как произведение суммы налога на 1/300 ставки рефинансирования за 1 день просрочки (ставка Центробанка на сегодня составляет 7,5 %).

Налоговая служба начала подготовку требований об уплате задолженности, которые будут направлены должникам. Согласно установленному законом порядку, в случае не исполнения требования, налоговым органом будет подано заявление в суд о выдаче судебного приказа. Далее приказ направляется на исполнение в банк (списание со счета), работодателю (удержание с зарплаты) или на принудительное исполнение в службу судебных приставов. Но конечно, доводить дело до столько неприглядного конца - неразумно.

А между тем сейчас уплатить налоги намного проще и разными способами.

Налоги заплатить можно: а) в любом банке по платёжному документу, который прилагается к уведомлению; б) через Личный кабинет налогоплательщика или банка-партнера ФНС России, например, через Личный кабинет клиента Сбербанка; или через мобильную версию Личного кабинета; в) через онлайн-сервис налоговой службы «Заплати налоги»; г) через банковские терминалы посредством кода на платежке; д) через Портал госуслуг (в части оплаты задолженности); е) путем мобильного платежа по штрих-коду на платежке – такая услуга есть для клиентов Сбербанка.

Если в населённом пункте нет кредитного учреждения и Интернета, то можно уплатить в отделении «Почты России» или через кассу местной администрации.

Узнать сумму задолженности можно разными способами.

Классический способ уточнения задолженности – личный визит в налоговую инспекцию. По телефону такие сведения Налоговым кодексом РФ давать запрещено, во избежание разглашения конфиденциальной информации.

Пользователи Личного кабинета налогоплательщика увидят информацию о своей текущей задолженности (если она есть) сразу после входа в сервис. Можно узнать сумму своей задолженности на портале госуслуг, и там же произвести оплату.

Конечно, лучше всего не затягивать и уплатить налог сразу. Тем более, что имущественные налоги пополняют республиканский и местный бюджеты, и идут непосредственно на развитие родной республики.

В течении года можно сообщить в налоговую о своих зарубежных счетах и активах

В течении целого года, с 1 марта 2018 года по 28 февраля 2019 года граждане России могут сообщить о своих зарубежных активах и счетах в налоговый орган по месту жительства или в ФНС России. Такая возможность представлена Федеральным законом от 8 июня 2015 г. № 140-ФЗ «О добровольном декларировании физическими лицами активов и счетов (вкладов) в банках и о внесении изменений в отдельные законодательные акты Российской Федерации»

Добровольное декларирование направлено на освобождение от ответственности за ранее совершенные нарушения налогового, таможенного и валютного законодательства, а также позволяет передать активы от номинального владельца бенефициарному (реальному) владельцу без уплаты налога.

Форма специальной декларации и порядок ее заполнения и представления размещены на официальном сайте ФНС России www.nalog.ru в разделе «Специальная декларация» (https://www.nalog.ru/rn77/taxation/specdecl/).

Федеральная налоговая служба обеспечивает конфиденциальный режим хранения поданных специальных деклараций, не имеет права передавать, содержащиеся в них сведения третьим лицам и использовать их для целей осуществления мероприятий налогового контроля.

Федеральная налоговая служба подготовила информационную брошюру (https://www.nalog.ru/rn77/about_fts/brochure/), в которой в доступной форме изложены особенности уплаты налогов в Российской Федерации при ведении бизнеса за границей или при наличии зарубежных активов, объясняется, как избежать двойного налогообложения, какая информация подлежит раскрытию, а также многие другие вопросы декларирования зарубежных активов и счетов.

До окончания срока уплаты имущественных налогов (03 декабря) осталось меньше месяца. Получили уведомление – уплатите налоги.

Налоговая служба проводит 15 ноября День открытых дверей по вопросам налогового законодательства. Можно получить квитанции на уплату налогов физлиц.

Граждане, не подключенные к Личному кабинету и до сих пор не получившие сводное налоговое уведомление, могут получить его в отделении Почты России или в налоговой инспекции. Тел. 8 800 222-2-222.

С 01.01.2019 отменяется представление единой налоговой декларации по транспортному налогу и налогу на имущество организаций. Тел. 29-73-26, 37-16-42, +7 (30138) 417-58.

Срок уплаты ИП страховых взносов в размере 32385 руб. за 2018 год – не позднее 09 января 2019.

Налоговая служба разработала рекомендации по порядку формирования кассового чека коррекции. Подробности на сайте ФНС России. Тел. 8-800-222-2-222.

Узнай задолженность по имущественным налогам физлиц через портал госуслуг.

Подача документов на государственную регистрацию в электронном виде – удобно и быстро

Чтобы подать документы на государственную регистрацию, не обязательно посещать налоговый орган. Подача документов на все виды регистрации возможна в электронном виде с помощью специального сервиса на сайте ФНС России www.nalog.ru - «Регистрация юридических лиц и ИП» - «О сервисе» - «Подача электронных документов на государственную регистрацию юридических лиц и индивидуальных предпринимателей».

Сервис даёт возможность подать документы на государственную регистрацию ЮЛ или ИП и получить результат государственной услуги без посещения регистрирующего органа. При этом обязательным условием является наличие у юридического лица или индивидуального предпринимателя усиленной электронно-цифровой подписи (ЭЦП). Ключ подписи может быть выдан только удостоверяющим центром, прошедшим аккредитацию в Минкомсвязи РФ.

Кто-то может счесть, что получение ЭЦП – это дополнительные хлопоты. Однако сейчас использование ЭЦП всё равно необходимо для совершения многих действий. Многие юридические лица и индивидуальные предприниматели в своей работе используют ЭЦП: при участии в торгах, при сдаче отчётности, в иной деятельности. Данные ЭЦП могут быть использованы при подаче документов на государственную регистрацию, внесению изменений в ЕГРЮЛ.

У всех государственных, муниципальных бюджетных учреждений есть ЭЦП, полученное в Управлении федерального казначейства.

ЭЦП должно быть выдано руководителю организации (ЭЦП выданное на иное лицо, к примеру, главному бухгалтеру или заместителю руководителя, не может быть применено).

Документы, подтверждающие факт государственной регистрации, заявители также получают в электронном виде на указанный ими адрес электронной почты (поэтому адрес электронной почты обязательно должен быть указан в заявлении). При этом электронные форматы, заверенные регистрирующим органом электронной подписью, равнозначны аналогам на бумажном носителе и имеют такую же юридическую силу.

Плюсы подачи документов в электронном виде очевидны:

- нет необходимости лично посещать налоговую инспекцию или посылать представителя и тратить массу времени на подачу документов;

- нет надобности тратить средства на нотариальное заверение подписи руководителя, особенно с учётом того, что нередко свидетельствование подписи заявителя у нотариуса намного дороже, чем получение усиленной ЭЦП ограниченного срока действия.

В случае возникновения вопросов, затруднений, вам всегда помогут и ответят на ваши вопросы в Едином регистрационном центре (Межрайонная ИФНС России № 9 по Республике Бурятия) по телефонам: +7 (3012) 21-24-05, 21-22-19, 21-69-96, 21-33-82.

Почему платить налоги вовремя – это выгодно

С 1 января следующего года, если по каким-то причинам налоговая служба начислит гражданину заниженную сумму земельного налога или налога на имущество, и гражданин эту сумму своевременно уплатит, налоговая служба не имеет права эту сумму пересматривать в сторону увеличения. Наоборот же – то есть пересмотреть сумму налога, если будет начислена завышенная сумма, по-прежнему возможно.

Это означает также, что если оплатить своевременно свои имущественные налоги в этом году, то в следующем году сделать перерасчёт за этот год с увеличением суммы, в случае обнаружения некорректных начислений, налоговая служба права не имеет.

Отсюда вывод: есть ещё один повод уплатить налоги сразу после получения сводного налогового уведомления. Тем более, что сейчас возможностей для оплаты множество, и для оплаты налогов можно выбрать самый удобный для вас способ:

а) в любом банке по платёжному документу, который прилагается к уведомлению;

б) через Личный кабинет налогоплательщика или банка-партнера ФНС России, например, через Личный кабинет клиента Сбербанка;

в) через мобильную версию Личного кабинета;

г) через банковские терминалы посредством кода на платёжке;

д) через онлайн-сервис налоговой службы «Заплати налоги»;

е) через Портал госуслуг (в части оплаты задолженности).

Если в населённом пункте нет кредитного учреждения и Интернета, то можно оплатить налоги в отделении «Почты России» или через кассу местной администрации. Для тех, кто идёт в ногу со временем и привык совершать мобильные платежи, Сбербанк в прошлом году презентовал возможность уплатить налог по уникальному двумерному штрих-коду, который печатается на платежке, прилагаемой к уведомлению.

И всё же самый простой способ – это произвести оплату через Личный кабинет, или – с учётом набирающего обороты мобильного банкинга – через его мобильную версию. Если пользователь Личного кабинета является также клиентом банка-партнёра Федеральной налоговой службы – а в их число входят практически все ведущие банки России, то эта процедура будет очень простой. Сведения из Личного кабинета налогоплательщика подтягиваются в платёжный онлайн-сервис банка партнёра, и оплата производится в несколько кликов.

И ещё одно преимущество Личного кабинета – если вы уплачиваете налоги через Личный кабинет или сервис «Заплати налоги» комиссия не взымается.

СТС,Радио Селенга, сайты МО районов: 15-22 октября.

До окончания срока уплаты имущественных налогов (03 декабря) осталось меньше двух месяцев! Получили уведомление – заплатите налоги.

Началась доставка уведомлений по имущественным налогам физических лиц Почтой России гражданам, не подключенным к «Личному кабинету налогоплательщика для физических лиц.

03.12.2018 истекает срок уплаты НДФЛ за 2017, не удержанного у источника выплаты дохода, согласно направленным налоговыми органами сводным налоговым уведомлениям.

Вниманию индивидуальных предпринимателей, не ведущим деятельность! Во избежание образования задолженности по страховым взносам налоговая служба рекомендует сняться с учета.

Налоговая служба напоминает! При заполнении документов на гос. регистрацию ЮЛ и ИП указание адреса электронной почты в листе «Сведения о заявителе» обязательно. Тел. 8-800-222-2-222.

Налоговая служба сообщает, что с 1 октября заявитель при отказе в госрегистрации вправе представить недостающие документы без уплаты госпошлины. Тел. 21-24-05

На главной странице сайта ФНС России www.nalog.ru размещен новый порядок применения контрольно-кассовой техники. Тел. 8-800-222-2-222.

Налоговая служба разработала рекомендации по порядку формирования кассового чека коррекции. Подробности на сайте ФНС России. Тел. 8-800-222-2-222.

Перечень Центров технического обслуживания контрольно-кассовой техники, которые могут помочь в приобретении, модернизации, регистрации новых ККТ размещен на сайте ФНС России www.nalog.ru.

Налог на доходы физических лиц, не удержанный налоговым агентом за 2016-2017, уплачивается на основании сводного налогового уведомления не позднее 03 декабря 2018 года.

Налоговая инспекция приостановила операции по счетам: кто виноват?

Платить налоги - это обязанность граждан, установленная Конституцией Российской Федерации. Значение этой обязанности имеет конкретный смысл – наполнение бюджетов всех уровней: федерального, республиканского и муниципального, происходит за счёт налогов. А от полноты бюджетов напрямую зависит исполнение государством своих обязательств перед гражданами. И если в простой цепочке: вовремя подали налоговую отчётность – вовремя заплатили налог, нарушается хотя бы одно звено, то не полностью наполняется бюджет. Но в первую очередь страдает сам нарушитель, поскольку в законодательстве чётко приписаны и порядок уплаты, и та ответственность, которую несут плательщики налогов за допущенные нарушения.

У нас же в Бурятии только за прошедшее полугодие свыше 12 тыс. раз отдельные налогоплательщики с опозданием представили (а то и вовсе не представили), налоговую (бухгалтерскую) отчётность. И налоговые органы были вынуждены в этих случаях принимать решения о привлечении к налоговой ответственности.

В Бурятии зарегистрировано немногим более 40 тыс. индивидуальных предпринимателей и юридических лиц, и в этом свете количество случаев представления отчётности с опозданием выглядит неоправданно большим.

К чему ведёт такая недисциплинированность?

Если налоговая отчётность не представлена в срок, то налоговый орган обязан приостановить нарушителю операции по счетам в банках. И как результат, из-за собственной оплошности руководителя или главного бухгалтера, несёт ущерб предприятие - срываются сделки, нарушается нормальная хозяйственная деятельность, страдает деловая репутация.

Если и в дальнейшем, налогоплательщик не представит необходимую отчётность, налоговая инспекция будет вынуждена применить штрафные санкции, и из-за недисциплинированности налогоплательщика, предприятия понесёт дополнительные убытки. Укажем, что сейчас законодательством помимо налоговой ответственности, предусмотрена ещё и административная ответственность должностных лиц. Это означает, что за одно нарушение допустивший оплошность рискует заплатить дважды - и налоговые санкции, и административный штраф.

Поэтому предприниматели, руководители, а в первую очередь бухгалтеры должны понимать – все в их руках. Хороший руководитель владеет ситуацией, а хороший бухгалтер знает сроки представления отчётности, не допустит нарушений, а значит, предприятие не понесёт убытков из-за низкой налоговой дисциплины, а бюджет пополнится полностью и вовремя.

Надо ли применять организациям или ИП контрольно-кассовую технику

при осуществлении взаимных расчетов

Контрольно-кассовая техника (ККТ), включенная в реестр ККТ, применяется на территории Российской Федерации в обязательном порядке всеми организациями и индивидуальными предпринимателями при осуществлении ими расчетов. Исключение составляют расчеты в безналичном порядке между организациями и (или) индивидуальными предпринимателями. Но если такой расчет осуществляется с использованием электронного средства платежа с его предъявлением, контрольно-кассовую технику применить все же придётся.

Отсюда вытекает, что ККТ должна применяться при расчетах между организациями и индивидуальными предпринимателями наличными денежными средствами либо с предъявлением электронного средства платежа.

При этом покупатель должен иметь при себе доверенность на совершение расчетов от имени организации. Также важным фактором взаимодействия двух организаций является договор. Если эти условия соблюдены, расчет осуществляется между организациями, и при таком расчете применяется одна единица ККТ и формируется один кассовый чек. При этом лицо, которое оказывает услуги (продает товары, выполняет работы) должно выдать кассовый чек.

Такой чек, наряду с реквизитами, указанными в п. 1 ст. 4.7 Федерального закона № 54-ФЗ, должен содержать следующие реквизиты: наименование покупателя (клиента), то есть наименование – для организации; фамилию, имя, отчество (при наличии) – для индивидуального предпринимателя; ИНН покупателя (клиента).

Указание данных реквизитов в кассовом чеке позволит оформить расчет одним чеком с идентификацией обеих сторон в качестве организаций.

Данные положения вступают в силу с 01.07.2019. До этого срока указанные расчеты могут осуществляться также с использованием одной единицы ККТ и формированием одного кассового чека без указания в нём сведений об ИНН покупателя.

Если продавцом достоверно не установлен статус лица как подотчетного (например, при отсутствии доверенности), то ККТ продавцу следует применять в порядке, предусмотренном для расчета с покупателем - физическим лицом.

Надо ли применять контрольно-кассовую технику при выплатах по договору

Зачастую, осуществляя свою деятельность, организация вынуждена прибегать к услугам физического лица. Заключается договор, по которому после оказания услуг физическое лицо получает от организации деньги. Возникает вопрос – должна ли организация применять при таких расчетах контрольно-кассовую технику (ККТ)?

Ответ на этот вопрос прост: при осуществлении организацией (индивидуальным предпринимателем) выплаты денежных средств физическому лицу в рамках обязательств по договору гражданско-правового характера применение ККТ и выдача кассового чека не производятся.

Обоснование здесь следующее.

Под термином "расчеты" понимается прием (получение) и выплата денежных средств наличными деньгами и (или) в безналичном порядке. Это может быть:

- прием и выплата денежных средств за товары, работы, услуги,

- прием ставок, интерактивных ставок и выплата выигрыша при организации и проведении азартных игр,

- прием денежных средств при реализации лотерейных билетов, электронных лотерейных билетов, прием лотерейных ставок и выплата выигрыша при проведении лотерей (ст 1.1 Федерального закона от 22.05.2003 № 54-ФЗ).

Согласно закону 54-ФЗ при осуществлении расчета организация-продавец (или ИП – продавец) обязана выдать кассовый чек или бланк строгой отчетности на бумажном носителе (ст. 1.2). Если покупатель (клиент) представит до момента расчета номер своего сотового либо адрес электронной почты, то продавец может направить эти документы в электронной форме на предоставленные покупателем номер либо адрес электронной почты. Последнее, разумеется, делается при наличии технической возможности для передачи информации покупателю на адрес электронной почты, если иное не установлено законом 54-ФЗ.

Но если организация или ИП заключила договор гражданско-правового характера с физическим лицом на получение оказываемых им услуг, с последующей выплатой денежных средств, то тогда клиентом будет являться сама организация (ИП). Получается, что услуги оказывает физическое лицо, но ККТ может применяться исключительно организациями и индивидуальными предпринимателями (ст. 1.2 Федерального закона № 54-ФЗ).

На этот случай, когда по договору покупатель услуги – организация (ИП), а услуга представляется физическим лицом, законодательство Российской Федерации прямых указаний на обязанность применения ККТ не содержит, и, стало быть, применять её в этом случае не надо.

До срока уплаты страховых взносов осталось меньше трех месяцев!

Не позднее 31 декабря – это срок уплаты страховых взносов.

Произвести уплату должны все индивидуальные предприниматели, главы и члены крестьянских (фермерских) хозяйств, адвокаты, нотариусы, занимающиеся частной практикой, арбитражные управляющие, занимающиеся частной практикой оценщики, патентные поверенные, медиаторы.

За 2018 год, если доход не превосходит 300 тыс. руб., необходимо уплатить фиксированную сумму взносов:

- 26 545 руб. на обязательное пенсионное страхование (далее - ОПС),

- 5 840 руб. на обязательное медицинское страхование.

Если полученный за год доход превысит порог в 300 тыс. руб., помимо фиксированного размера страховых взносов предприниматель доплачивает на свое пенсионное страхование 1,0% от суммы дохода, превышающего указанный предел. При этом размер страховых взносов на ОПС за расчетный период не может быть более восьмикратного фиксированного размера страховых взносов. Значит, предприниматели в 2018 году могут заплатить страховые взносы на ОПС не более чем 212 360 руб. (26 545 руб. x 8).

Процедуру уплаты страховых взносов можно существенно упростить. Для этого надо заполнить платежный документ на перечисление страховых взносов через сервис "Заплати налоги", размещенный на сайте ФНС России (https://service.nalog.ru/tax.do).

Укажем, что необязательно платить свой налог самому. Сейчас физическим лицам законодательно разрешено оплачивать налоги за других, и для этого не нужны специальные разрешения и справки.

Надо также знать, что что уплата страховых взносов осуществляется независимо от факта получения от предпринимательской деятельности доходов в конкретном году.

Это означает, в частности, что уплата страховых взносов индивидуальным предпринимателем производится с момента приобретения статуса индивидуального предпринимателя и до момента исключения из Единого государственного реестра индивидуальных предпринимателей в связи с прекращением деятельности физического лица в качестве индивидуального предпринимателя. Запись в реестр производится на основании поданного в регистрирующий орган заявителем заявления о прекращении деятельности.

Не предприняв этих действий, предприниматель сохраняет статус индивидуального предпринимателя, и даже если не представляет в налоговый орган налоговую и бухгалтерскую отчетность, он все равно обязан уплачивать страховые взносы.

Дробление бизнеса, как незаконный способ ухода от налогов

Малый бизнес важен. Это утверждение не надо доказывать. Все и так знают, что малый бизнес – это рабочие места, это целый спектр товаров и услуг для населения, это развитие региона. Малый бизнес динамичен, он чутко реагирует на изменение потребностей, охотно перенимает опыт, подсмотренный в других регионах, и благодаря этому мы получаем более комфортную среду.

Но у малого бизнеса свои трудности. Ему сложнее выживать, нежели крупным предприятиям, прежде всего потому, что на них сильнее сказывается изменение экономической ситуации. Поэтому государство поддерживает и стимулирует развитие малого предпринимательства. Прежде всего это делается за счет специальных налоговых режимов. Они разработаны именно для поддержки малого предпринимательства, позволяют вести упрощенную налоговую и бухгалтерскую отчетность, и что главное – тот, кто применяет спецрежимы, уплачивает меньше налогов (от ряда налогов вообще освобожден), что дает возможность маленьким предприятиям получать больше прибыли, и значит – быть более конкурентноспособными.

Спецрежимы, конечно, должны применяться ограниченным кругом налогоплательщиков - теми, кто, в силу своего малого размера имеет сравнительно небольшой доход, и поэтому не может уплачивать налоги на общих основаниях. Скажем, для тех кто применяет упрощенную систему налогообложения (УСН) установлено пороговое значение показателя доходов: применять УСН могут только те налогоплательщики, чей доход не превышает 150 млн руб. (ст. 346.13 НК РФ). Крупные предприятия обязаны уплачивать налоги в соответствии с общим режимом налогообложения.

Для тех, кто уплачивает единый налог на вмененный доход (ЕНВД) также существуют свои ограничения. Скажем, если плательщик ЕНВД начинает осуществлять оптовую продажу, то он теряет право на применение ЕНВД.

Однако на практике встречаются случаи, когда крупный бизнес использует льготные условия спецрежимов, в обход действующего законодательства. Самая распространенная схема – это когда предприниматель искусственно дробит свой далеко «не малый» бизнес на множество юридических лиц и ИП, подгоняя их показатели под пороговые значения специального режима. При этом все эти юрлица и ИП зачастую находятся под одной крышей, имеют общую бухгалтерию и логистику, так что простой обыватель убежден, что имеет дело именно с одной большой компанией.

Такая уловка наносит ущерб бюджету страны и региона, и затрудняет развитие малого бизнеса, ведь в результате реальные малые предприятия проигрывают в конкуренции крупному бизнесу, который и так имеет достаточно средств для своего развития. Такое уклонение от уплаты налогов затрагивает и население региона. Ведь получается, что покупатели отдают свои денежные средства в качестве оплаты крупным компаниям, но при этом не получают полной отдачи от этих денег в виде уплаченных кампанией налогов, которые в конечном счете пошли бы на исполнение государством своих социальных функций.

Налоговая служба имеет обширный успешный опыт противодействия такой практике. Поэтому тем, кто незаконно использует льготные режимы налогообложения, выгоднее пересмотреть свои обязательства и в целях избежание штрафных санкций уплатить не исчисленные налоги.

Позиция налоговой службы по этому вопросу подтверждена судами, в том числе и Конституционным судом РФ (определение от 04.07.2017 г. № 1440-О). Арбитражная практика по случаям дробления бизнеса складывается на сегодняшний день в пользу налоговых органов.